コラム

公開日:2021/12/01

更新日:2021/12/01

借地権割合の考え方と調べ方、相続税評価方法などを徹底解説

相続税額を計算する際には、目に見える財産だけではなく、目に見えない財産も含めて計算します。

目に見えない財産の1つに「借地権」があります。借地権は財産的価値があり、相続財産として課税対象に含まれます。ここでは、借地権と借地権を算出するために必要になる「借地権割合」について主に解説致します。

目次

1.借地権の基礎知識

相続税では「借りた土地の上に自分で建物を建設した場合に発生する借りた土地の権利」を借地権という財産として取り扱います。

借地権は契約期間の有無によって以下の2種類に分類されます。

・普通借地権

・定期借地権

普通借地権とは、土地を借りる契約を「更新」することができる場合の借地権のことを言います。普通借地権は借地借家法という法律により守られており、土地の借主の権利がとても強いことが特徴です。当初に定められた契約期間があったとしても、借主の意向で契約更新することが可能です。

一方、定期借地権は契約期間に定めがあり、契約満了時に確実に土地を借主が保有者に返還することが約束されている契約の場合に発生する借地権です。立ち退き料などが発生しないため、普通借地権に比べて土地の所有者の権利が強いと言えます。

2.借地権割合を利用した相続税評価方法

相続税の計算では借地権という目に見えない財産の価格を算出しなければなりません。借地権の評価額は「土地の底地の価格」と「借地権割合」を基礎に算出します。

2-1.普通借地権の場合

普通借地権の相続税評価額は、以下の計算式により算定されます。

普通借地権の相続税評価額=土地の自用地評価額×借地権割合

ここで「土地の自用地評価額」とは、土地に借地権がない場合におけるその土地の評価額のことで、以下で解説する「路線価方式」または「倍率方式」によって求めます。

そして、地域ごとに設定された「借地権割合」を乗じて、普通借地権の相続税評価額を算出します。

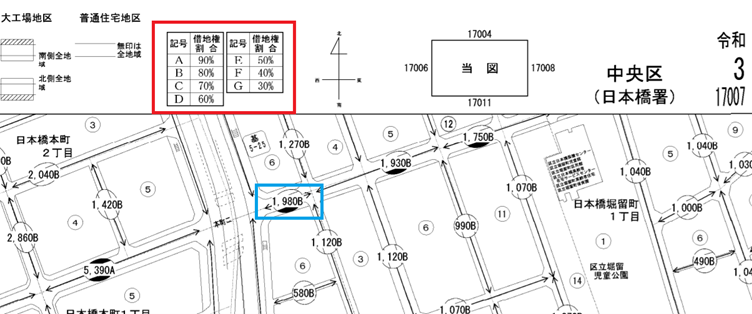

①路線価方式|借地権割合の見方

土地が路線価の対象になっている場合、路線価の末尾に付されているアルファベットが借地権割合を示しています。

例えば、下記の青で囲んでいる土地(「1980B」)の借地権割合を求める場合を考えてみましょう。

「1980B」の記載のうち、1980が路線価、Bが借地権割合を表しています。

図の赤で囲んでいる表を見ると、Bの借地権割合は80%と記載されているため、青で囲んでいる土地の借地権割合が80%であることが分かります。

また路線価とは、1平方メートルあたりの価格を千円単位で表示したものです。例えば、路線価が「1980B」と表示されている場合は、「1平方メートルあたり198万円」という意味になります。

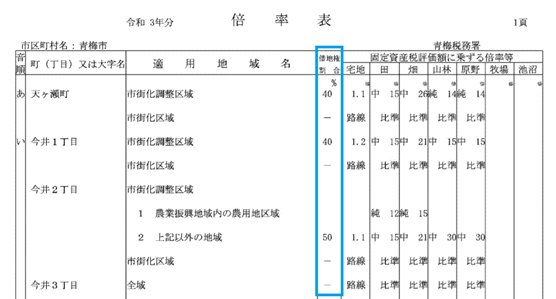

②倍率方式|借地権割合の見方

路線価が定められていない地域にある土地は評価倍率表を利用します。

土地が倍率地域の場合は、倍率表に借地権割合が記載されていますので、記載されている割合を使用します。

③借地権割合の高い地域と低い地域の違い

借地権割合は30~90%の範囲で決められています。一般的には借地権割合が高ければ高いほど立地の良い地域と考えられます。

一等地であれば借地権割合が70%以上になることがほとんどです。反対に、地方の農村部であれば借地権割合が30%になっているところも多くあります。

地域によっては借地権割合が付されていない地域もあります。借地権割合がない地域は慣習上、借地権を財産として評価するのに適していない地域ということになります。

2-2.定期借地権の場合

定期借地権の相続税評価額の算定は普通借地権よりも複雑になっており、次の算式により求められます。

定期借地権の相続税評価額=自用地評価額×(①÷②)×(③÷④)

①定期借地権等の設定時に受ける経済的利益の総額

②定期借地権等の設定時の宅地の通常の取引価額

③課税時期における定期借地権等の残存期間年数に応ずる基準年利率による複利年金現価率

④定期借地権等の設定期間年数に応ずる基準年利率

定期借地権の相続税評価は個人で行うことが難しいため、専門家にご相談されることをおすすめします。

2-3.借地権割合と混合しやすい「借家権割合」

なお、借地権と混同しやすいものに「借家権割合」というものがあります。借家権とは、土地の所有者が自分で建物を建設し、他人に貸している場合に発生する「建物を借りている人の権利」です。

他人に貸している建物がある土地を貸家建付地といい、次の計算式で相続税評価額を算出します。

貸家建付地の相続税評価額=自用地評価額×(1-借地権割合×借家権割合×賃貸割合)

詳しくは、下記ページも併せてご参照下さい。

なお、借家権割合は借地権割合と異なり「日本全国一律30%」になっており、土地ごとに借家権割合を算出する必要はありません。

3.複雑な借地権を理解するための大事なキーワード「通常の地代」と「相当の地代」

借地権の計算は原則的に自用地評価額×借地権割合で求めますが「土地の借主がいくら地代を支払っているのか」「契約時に権利金の支払いがあったのか」によって「通常の地代」と「相当の地代」に分類され、借地権の評価方法が異なります。借地権の評価ならではの難しいポイントですので、しっかり押さえておきましょう。

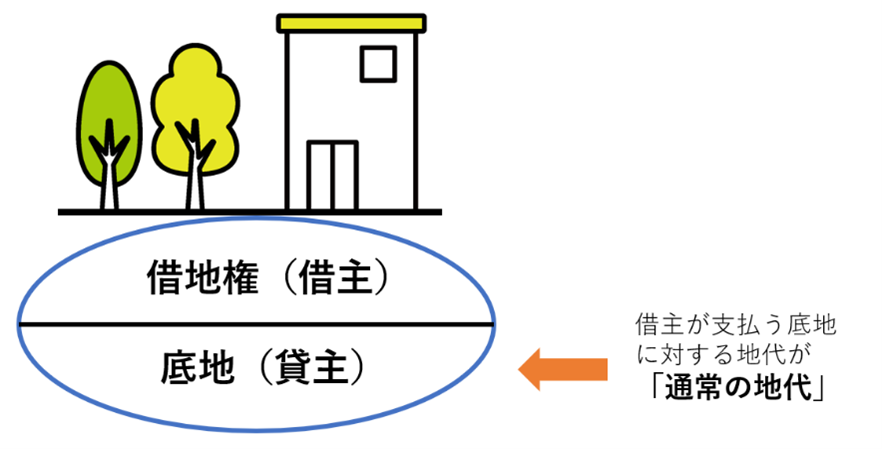

3-1.通常の地代の考え方

一般的に土地を借りる際には、借主から貸主に対して一時金を支払います。この一時金のことを権利金といいます。

権利金の額は、土地の価額に借地権割合を乗じた金額になり、権利金の支払いにより借主は借地権を得ることになります。

借主が借地権を得ると、土地は底地と借地権の2つから構成されていると考えることができ、底地は貸主、借地権は借主が権利を持つことになります。

この時、借主が底地を利用するために支払う地代のことを「通常の地代」と言います。底地に対する通常の地代を支払うことで借主が土地の全てを利用することができるようになります。

通常の地代は次の算式により計算を行います。

通常の地代=土地の価額×(1-借地権割合)×6%

3-2.相当の地代の考え方

一般的には上記で解説した権利金の支払いがあります。

しかし、親族間や同族会社との間で土地の貸し借りが行われる場合には権利金の支払いが行われないケースがあります。

この場合、権利金の支払いがないため借地権部分と底地部分を対象にして地代を計算しなければなりません。この地代を「相当の地代」といいます。

相当の地代は次の算式により計算を行います。

相当の地代=土地の価額×6%

4.借地権の相続税評価額は、支払った地代の金額で変わる

借地権の相続税評価額を計算する際には、権利金の支払いの有無、また「通常の地代」の支払いなのか「相当の地代」の支払いなのかによって、計算式が異なります。

次に紹介するパターンは貸主=個人、借主=個人の場合です。

パターン①権利金の支払いあり

契約時に通常の権利金の支払いがある場合は、原則的な借地権の評価方法により計算を行います。通常の借地権とは土地の価格×借地権割合のことを言います。

<評価方法>

自用地評価額×借地権割合

パターン②権利金の支払いなし、地代の支払いなし

権利金と地代の支払いを全くしていないケースでは、「使用貸借」となりますので借地権を認識する必要はありません。

そのため、借地権の評価額は0円となります。

パターン③権利金の支払いなし、地代が固定資産税相当額以下

地代が固定資産税相当額以下である場合は「使用貸借」に準じて取り扱うことになっています。

使用貸借では借地権を認識する必要はありませんので借地権の評価額は0円になります。

パターン④権利金の支払いなし、地代が固定資産税相当額超、通常の地代未満

地代が固定資産税相当額を超え、通常の地代未満の場合は借地権を認識しなければなりません。借地権の評価方法は原則的な方法により計算します。

<評価方法>

自用地評価額×借地権割合

パターン⑤権利金の支払いなし、地代が通常の地代と同額

地代が通常の地代と同額である場合は借地権の認識を行います。計算方法は原則的な方法により行います。

<評価方法>

自用地評価額×借地権割合

パターン⑥権利金の支払いなし、地代が通常の地代超、相当の地代未満

地代が通常の地代より高く、相当の地代より低い場合は借地権の認識を行います。ただし、計算方法が原則的な方法ではなく、国税庁の通達により示された方法により計算します。この計算方法は、安い地代を支払っている借主の借り得を反映させています。

<評価方法>

自用地評価額✕借地権割合✕{1-(実際の地代-通常の地代)/(相当の地代-通常の地代)}

パターン⑦権利金の支払いなし、地代が相当の地代と同額

地代が相当の地代(土地の価額×6%)と同額である場合は借地権の認識を行います。

ただし、相当な地代を支払っている借主には借り得がないことから借地権の評価額は0円になります。

パターン⑧権利金の支払いなし、地代が相当の地代より高額

地代が相当な地代よりも高額な場合は、パターン⑦同様に借地権の認識は行いますが、評価額は0円になります。

相当の地代を超える部分については、借主から貸主への贈与として判断されることになります。

5.まとめ

借地権と一言で言っても、契約期間の有無や権利金の有無、地代の金額によって借地権の認識の必要性や計算方法が異なります。

借地権を認識しなければならないことに気付かずに相続が発生してしまい、相続税が高額になってしまうケースも考えられます。

建物の所有者と底地の所有者が異なる場合は、底地の通常の地代と相当の地代がいくらになるのかを確認し、借地権の認識が必要かどうかを相続が発生する前に判断しておくといいでしょう。

また、借地権を相続した後に「建物を立て直す場合」や第三者に「借地権を売却する場合」は、貸主(地主)の承諾が必要です。この時に、貸主に承諾を得られずにトラブルに発展するケースもあります。

借地権が発生する相続は、事前に税理士などの専門家に相談しておくことが重要です。