コラム

公開日:2025/01/14

更新日:2025/01/14

未分割の場合の相続税申告|デメリットは?申告期限から3年以内に?

相続税申告は、各相続人が相続した財産の内容によって相続税額が異なります。

そのため、相続財産の遺産分割が完了していなければ適正な相続税申告を行うことはできません。

しかし、相続人同士の利害が対立している場合や相続財産に不動産などの分割することが難しい財産がある場合には、遺産分割協議がなかなかまとまらず、申告期限までに遺産分割を完了することができないといったケースも少なくありません。

ここでは「遺産分割がまとまらず未分割の場合の相続税申告についてのデメリットや未分割のまま3年が過ぎた場合の対策」について解説します。

1.遺産が未分割でも相続税申告は必要

遺産が未分割である場合、適正な相続税額を計算することができません。

しかし、相続税申告期限である10か月以内に遺産分割ができていない場合であっても申告期限が延長されることはなく、未分割での申告(未分割申告)が必要です。

遺産分割が完了していないことが理由で相続税申告を行わなかった場合には、通常の無申告の場合と同様に無申告加算税・延滞税といったペナルティの対象になります。

1-1.未分割の場合は法定相続分で相続税を計算

全ての財産が未分割である場合・一部の財産が未分割である場合、どちらの場合であっても、その分割されていない財産を各相続人などが民法によって定められている「法定相続分」で財産債務を継承したものとして相続税の計算を行います。

その後、遺産分割協議がまとまり次第、当初の相続税申告よりも相続税が少ない場合には「更正の請求」を提出、当初の相続税申告よりも相続税が多い場合は「修正申告」を行うことになります。

2.遺産が未分割のまま相続税申告をするデメリット

遺産が未分割のままであっても期限内に相続税申告を行う必要がありますが、未分割で申告する場合には、通常の申告と異なり特例の適用ができないなどのデメリットが生じます。主なデメリットを見ていきましょう。

2-1.配偶者の税額軽減が使えない

相続税の計算では、配偶者が相続する財産について税額軽減が設けられています。

配偶者の税額軽減は「法定相続分もしくは1億6000万円までを無税にする」という特例であり、大きな節税効果がある特例です。

しかし、配偶者の税額軽減の特例は「遺産分割が確定していること」が要件になっており、遺産が未分割である場合には利用することはできません。

一部分割が完了している場合についは、分割が完了している財産については配偶者の税額軽減を利用することが可能です。

2-2.小規模宅地等の特例が使えない

未分割申告では、宅地の相続税評価額を最大で80%減額することができる「小規模宅地等の特例」を適用することができません。

この特例は「申告期限までに遺産分割が完了していること」が要件になっています。

大きな節税効果がある「小規模宅地等の特例」が利用できないことで未分割申告での相続税額の負担が大きく膨れ上がる場合があります。

2-3.農地の納税猶予の特例が使えない

農地の納税猶予の特例とは、農業が行われている農地等を相続した農業相続人が引き続き農業を営む場合には相続税を猶予、免除される特例です。この特例は、農地等の相続が要件になっているため、未分割である場合には利用することはできません。

2-4.物納が使えない

相続税の納付は現金一括納付が原則です。金銭で相続税を納付することが困難であると認められる場合には、相続財産を金銭に代えて納税を行う「物納」という制度があります。物納は遺産分割が完了していなければ利用できない制度になっているため、未分割申告で物納を利用することはできません。

3.遺産が未分割の場合に相続税申告を行う方法

遺産が未分割である場合の相続税申告は、配偶者の税額軽減や小規模宅地等の特例が利用できず、相続税額の負担が大きくなってしまうデメリットがありますが、デメリットも踏まえたうえでも遺産分割協議が進まないというケースも少なくありません。

遺産が未分割の場合に相続税申告を行う場合には、次のポイントに注意して申告書を作成しましょう。

3-1.未分割の場合の相続税申告書の書き方

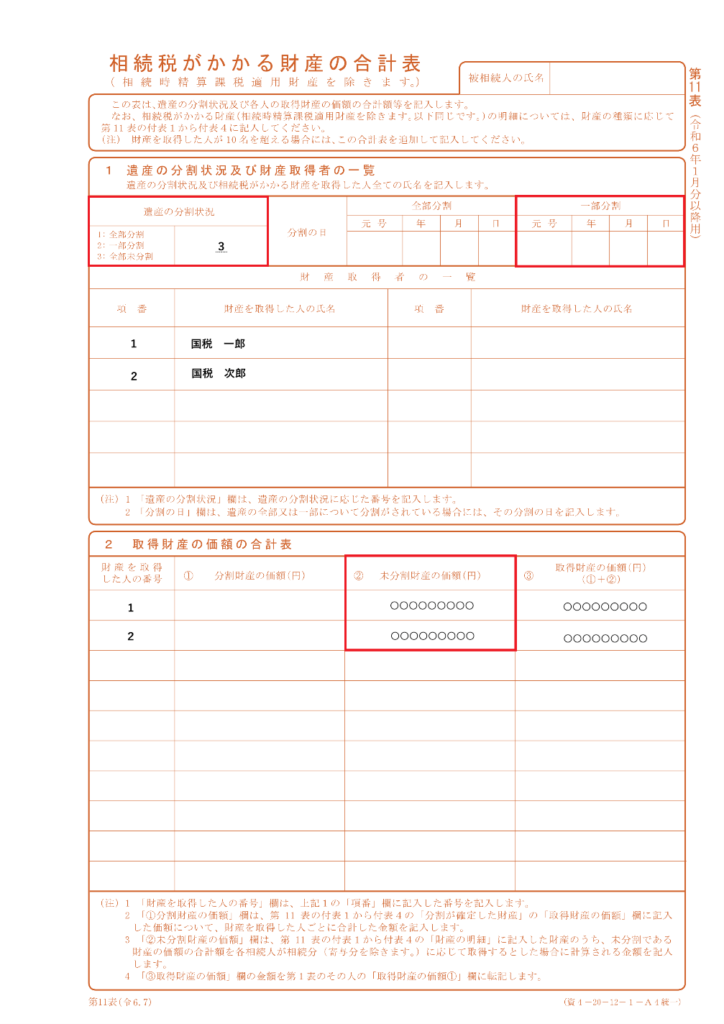

未分割の場合の相続税申告書を作成する際には、第11表の書き方に注意しましょう。下記のように、全部未分割である場合には「遺産の分割状況」に3と記載します。一部未分割である場合には「遺産の分割状況」に2と記載し、右側の一部分割を行った日を記載します。

下記の「取得財産の価額の合計表」には、未分割財産の価額(円)に未分割である財産の価額の合計額を各相続人が法定相続分(寄与分を除く)に応じて取得するとした場合に計算される金額を記入します。

3-2.申告期限後3年以内の分割見込書

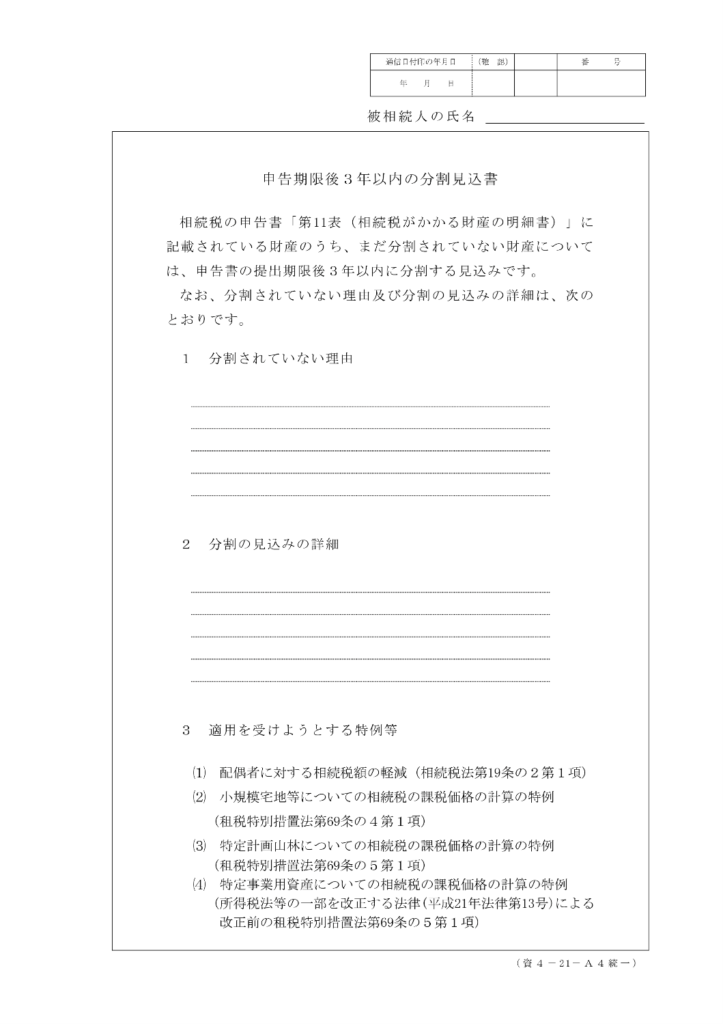

遺産が未分割の場合で相続税申告書を提出する場合には、必ず「申告期限後3年以内の分割見込書」を添付するようにしましょう。

「申告期限後3年以内の分割見込書」を期限内に提出する相続税申告書に添付することで、遺産分割後に行う更正の請求または修正申告で「配偶者の税額軽減」と「小規模宅地等の特例」を利用することができるようになり、未分割による相続税のデメリットを打ち消すことが可能になります。

3-3.申告期限後3年以内の分割見込書の流れ

申告期限後3年以内の分割見込書の具体的な流れは次のとおりです。

- ①遺産の分割がまとまらないため、提出期限までに未分割で相続税申告を行う

↓ - ②相続税申告書に「申告期限後3年以内の分割見込書」を添付する

↓ - ③3年以内に遺産分割協議を完了させる

↓ - ④分割が完了したら、完了日から4か月以内に更正の請求または修正申告を行う(配偶者の税額軽減と小規模宅地等の特例の適用が可能)

3-4.申告期限後3年以内の分割見込書の書き方

申告期限後3年以内の分割見込書は、国税庁のHPからダウンロードすることができます。

https://www.nta.go.jp/taxes/tetsuzuki/shinsei/annai/sozoku-zoyo/annai/pdf/2327.pdf

<書き方>

①分割されていない理由

申告期限後3年以内の分割見込書では、未分割である詳細な理由を問われることはありません。「相続人同士の話し合いがまとまらない」「話し合いの時間が足りなかった」「相続人○○が海外在住のため協議することができなかった」など、大まかな理由の記載であっても税務署で受理されます。

②分割の見込みの詳細

今後の分割の見込みについて記載する項目です。「6か月後に相続人同士で分割協議を行うことが決まっている」「相続人同士で協議を進めており、3年以内に分割が完了する見込みである」など、3年以内に分割が完了する見込みであることを記載しましょう。

3-5.3年以内に遺産の分割がまとまらないとき

申告期限後3年以内の分割見込書を提出している場合で、3年以内に遺産分割が完了できない場合には「配偶者の税額軽減」「小規模宅地等の特例」などの特例が利用できなくなります。

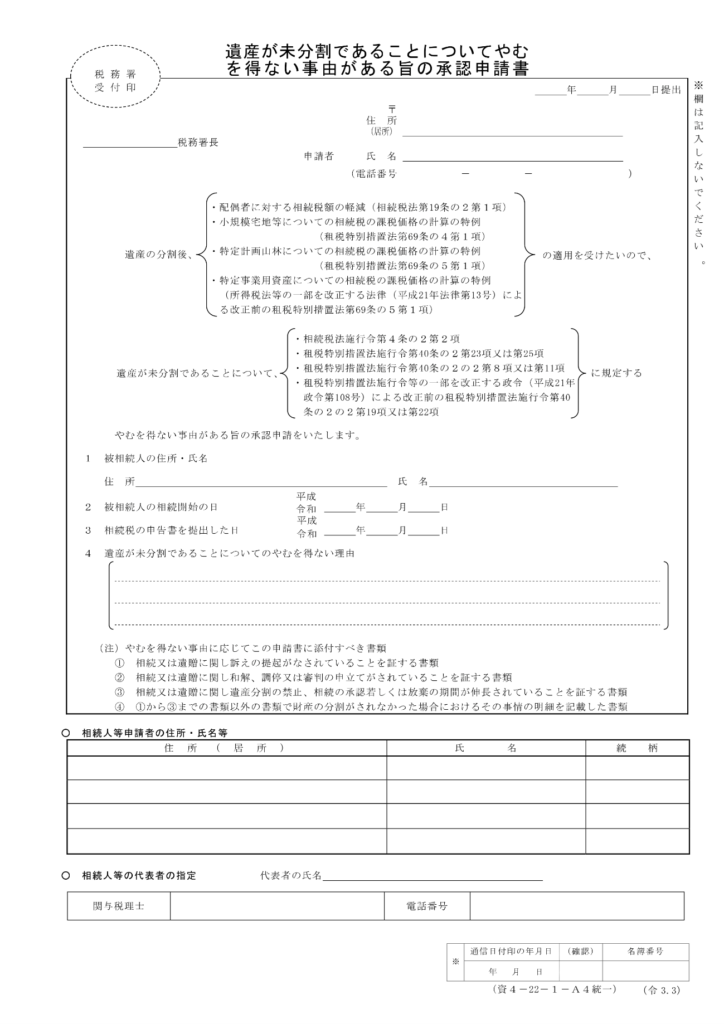

ただし、やむを得ない事情がある場合にはさらに期限を延長することが可能です。さらに期限を延長したい場合には「遺産が未分割であることについてやむを得ない事由がある旨の承認申請書」を相続税申告期限から3年経過する日の翌日から2か月以内に提出する必要があります。

やむを得ない事由とは、申告期限後3年以内の分割見込書の分割されていない理由とは異なり「遺産分割の裁判中である」「和解、調停、審判の申し立てが行われている」などといった明確な理由が必要になります。

まとめ

相続税申告では、相続税申告期限までに遺産分割がまとまらなければ、特例を利用できず相続税の負担が増加するデメリットがあります。

申告期限後3年以内の分割見込書を提出することで、分割協議完了後の申告で特例を利用することができるようになりますが、当初の申告での相続税の負担が大きくなることには変わりありません。

未分割での申告では、納税資金面が課題になりますので、遺産分割協議はなるべく早く取りかかるようにしましょう。

また、相続税と贈与税などについては、税理士にご相談ください。

当事務所でも、税理士・弁護士・社労士・司法書士・不動産鑑定士・FP等と連携し、一つの窓口で相続に関する全てをサポートさせて頂いております。お気軽にご相談ください。