コラム

公開日:2023/01/16

更新日:2023/10/25

相続税はいくらから?いくらまで無税?相続税の基礎控除額を解説

相続税は「亡くなった人の財産が親族に引き継がれるとき」に課税される税金です。

しかし、全ての相続で相続税が発生するわけではなく、亡くなった人の総財産(遺産総額)が「一定金額」以下であれば相続税申告自体必要ありません。

この「一定金額」のことを相続税の「基礎控除額」と言います。ここでは、相続税が課税されるかどうかの判断で最重要になる相続税の非課税の限度額、いくらまで無税か、いくらから相続税を支払うのか、について解説します。

1.遺産がいくらまでだと相続税はかからない?

1-1. 相続税の非課税限度額|基礎控除額

相続税の目的の1つに「格差の解消」があげられます。多くの財産をもっている人に相続税を課税することで、その人の子孫が多くの財産を持ち続けることを防ぐ役割があります。

しかし、相続が発生したからといって、必ず相続税を支払わなければならないわけではありません。

相続税には「3,000万円+法定相続人×600万円」の基礎控除額が設けられています。

遺産総額が基礎控除額を上回らない限り、相続税を支払う必要はありません。

例えば、被相続人に妻と2人の子どもがいる場合は、法定相続人が3人ですので、基礎控除額は4,800万円(3,000万円+法定相続人3人×600万円)となります。

つまり、この場合、遺産総額が4,800万円以下であれば相続税は発生しません。

ただ、後述するとおり、基礎控除以外の特例・控除もあることは念頭においておきましょう。

1-2.基礎控除額の算定に必要な法定相続人とは?

では、どういった関係性の人が法定相続人になれるのでしょうか。

法定相続人になれる人は、以下のような被相続人の「配偶者」と「血縁関係」にある人が対象になります。

| 常に法定相続人になる人 | 配偶者 |

|---|---|

| 第1順位 | 子、孫 |

| 第2順位 | 父母、祖父母 |

| 第3順位 | 兄弟姉妹 |

上記の通り、配偶者は常に相続人になり、それ以外の親族には血縁関係が近い順に第1順位から第3順位に分類され、順位が高いグループの人が法定相続人になります。

被相続人に妻と子がいるケースであれば、常に相続人になる妻と第1順位である子が法定相続人になり、それ以外の親族は法定相続人になれません。

夫婦に子がおらず、父母がいる場合には、配偶者と父母が法定相続人です。父母、祖父母がいない場合は配偶者と兄弟姉妹が法定相続人になります。

1-3.親族でも法定相続人になれないケース

親族であっても、その人が「相続欠格」や「相続廃除」にあたる場合には、相続権が剥奪されてしまいます。相続欠格や相続廃除により相続権が剥奪された場合、基礎控除額の法定相続人の数にカウントされません。

相続欠格とは、被相続人や他の相続人を脅迫したり殺害などを行い、社会的に相続人としてふさわしくないと判断された場合に相続権が剥奪される制度です。

また、相続廃除とは、被相続人が亡くなる前に虐待や侮辱を受けた場合に、家庭裁判所へ申し出て、その相続人の地位を剥奪する制度です。

1-4.相続放棄した人は基礎控除の対象

基礎控除額を計算するうえで注意したいポイントは「相続放棄した人がいる場合、その人は基礎控除の人数にカウントすること」です。

相続放棄を行うと、民法上は「初めから相続人ではない」とされるため、基礎控除額の計算から除外されると思われがちですが、相続放棄は基礎控除額の計算に影響を与えません。

2.相続税額がいくらになるのかを知る方法

相続税額は、次の4つのステップで計算を行います。

2-1.ステップ①課税対象となる財産を把握する

まずはどんな財産が保有しているのか把握しましょう。相続税の課税対象になる代表的な財産には次のようなものがあります。

- 現金や預金、定期預金

- 土地や建物などの不動産

- 証券などの株式、社債

- 死亡保険金(※みなし相続財産)

- 死亡退職金(※みなし相続財産)

- 等

※みなし相続財産とは、民法上の相続財産には該当しないが、相続税法上の財産になるものを言います。

また、実は贈与した財産についても、以下のものは相続税の課税対象となります。

- 相続開始前3年以内の贈与(*今後の税制改正により7年以内の贈与)により取得した財産

- 相続時精算課税制度を選択した場合に贈与を受けた財産

これらは、令和5年度税制改正大綱の対象となっています。詳しくは、別途コラムで解説する予定です。

2-2.ステップ②評価額を計算する

財産を把握したら次は評価額の計算を行います。

現金や預貯金はそのままの金額が評価額になりますが、株式や不動産については「時価による評価」が必要です。

詳しくは法律の専門家に相談をしたほうが良いでしょう。

当事務所でも、税理士・弁護士・社労士・司法書士・不動産鑑定士・FP等と連携し、一つの窓口で相続に関する全てをサポートさせて頂いております。お気軽にご相談ください。

また、死亡保険金と死亡退職金については非課税枠(500万円×法定相続人の数)が設けられています。

2-3. ステップ③課税遺産総額の計算する

次に、預金や不動産などのプラスの財産から「借金」や「葬儀費用」などのマイナスの財産を差引きます。

そして、さらにその金額から先述した「基礎控除額」を差し引き「課税遺産総額」を計算します。

課税遺産総額とは、相続税の課税対象になる財産の合計額のことを言います。

- 課税遺産総額=プラスの財産-マイナスの財産-葬儀費用-基礎控除額

2-4.ステップ④課税遺産総額から相続税の総額を計算する

課税遺産総額をもとに相続税の総額を計算します。

相続税の総額とは、課税遺産総額を法定相続分で各相続分に振り分け、各相続人の相続税の計算を行い、それを全員分合計した税額のことを言います。

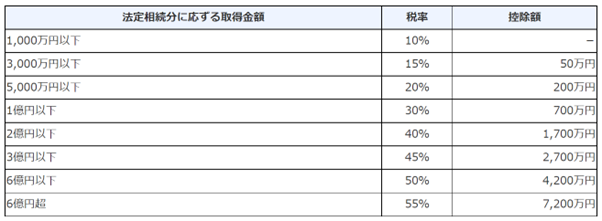

相続税の計算は「課税遺産総額×法定相続分×相続税率-控除額」で行います。

相続税の税率は以下のとおり、累進課税になっており、法定相続分を乗じた後の課税遺産総額によって異なります。

(出典:国税庁HP)

ここで計算した相続税の総額を各相続人が実際に相続した財産額の比率で按分し、実際の相続税の計算を行います。

なお、「配偶者の税額の軽減」についても注意をしましょう。

配偶者が相続する財産には「1億6,000万円」と「配偶者の法定相続分相当額」のどちらか多い金額までは相続税が課税されない制度です。

配偶者がどれくらいの財産を相続するかによって相続税額が大きく異なります。

配偶者が相続する財産の割合を大きくすれば相続税の支払いは少なくなりますが、その配偶者の相続(二次相続)での相続税額が高額になる場合もありますので、注意しましょう。

2-5.実際に相続税額を計算してみよう

以下の条件で「相続税」を算定してみましょう。

条件

法定相続人:配偶者、長男、次男(基礎控除額4,800万円)

相続税の対象になるプラスの財産:不動産6,000万円、預金3,000万円、死亡保険金2,000万円

相続税の対象になるマイナスの財産:住宅ローン500万円、葬儀費用200万円

なお、死亡保険金には500万円×法定相続人の非課税枠があるため、死亡保険金は500万円(2,000万円-500万円×3人)となります。

上記の条件を計算すると、課税対象になるプラスの財産9,500万円、課税対象になるマイナスの財産700万円なので、以下のように課税遺産総額が決まります。

- プラスの財産9,500万円-マイナスの財産700万円(葬儀費用を含む)-基礎控除額4,800万円=課税遺産総額4,000万円

課税遺産総額から、相続税を計算します。

- 配偶者:課税遺産総額4,000万円×法定相続分1/2×税率15%-控除額50万円=250万円

- 長男:課税遺産総額4,000万円×法定相続分1/4×税率10%=100万円

- 次男:課税遺産総額4,000万円×法定相続分1/4×税率10%=100万円

つまり、合計すると相続税の総額は450万円になります。

ただ実際には、配偶者の税額軽減を利用するため、税額は少なくなります。

仮に法定相続分の同じ比率で財産を相続する場合には、配偶者の相続税は0円となり、相続税の合計は長男と次男を合計した200万円になります。

3. 相続税と基礎控除・非課税枠の注意点

3-1.法定相続人が1人・遺産総額が3,600万円以上でも無税になるケース

先述したとおり、相続税には「3,000万円+法定相続人×600万円」の基礎控除額が設けられています。

上記の式で計算すると、法定相続人が1人なら基礎控除額は3,600万円となるので、この場合、遺産総額が3,600万円以下であれば相続税は発生しません。

ただし、一方で、遺産総額が基礎控除額を上回っていても無税になるケースがあります。

例えば「配偶者の税額軽減」「小規模宅地等の特例」などの控除や特例を利用することで、相続税額がかからないケースがあることを念頭においておきましょう。

詳しくは下記ページをご参考ください。

3-2.相続税0円=申告が必要ないではない

また、相続税0円だったら「申告が必要ない」ではありません。

配偶者の税額軽減や小規模宅地等の特例には「相続税申告書の提出」が要件となります。

これらの制度を利用して相続税額が0円になった場合には相続税申告が必要ですので、こちらも覚えておきましょう。

4. まとめ

今回は相続税の非課税枠(基礎控除額)、いくらまで無税かなどを解説しました。

相続税申告については、法律の専門家にご相談ください。

当事務所でも、税理士・弁護士・社労士・司法書士・不動産鑑定士・FP等と連携し、一つの窓口で相続に関する全てをサポートさせて頂いております。お気軽にご相談ください。